El constructor de trenes vasco amplía su cartera de productos y anuncia pedidos

Las agujas ferroviarias vuelven a girar para CAF. El constructor de trenes de Beasáin (Guipúzcoa), que lleva cinco años reduciendo facturación, beneficios y valor para los accionistas, acaba de hacer dos anuncios que suponen un paso importante para su recuperación, aunque ésta no se materialice en la cuenta de resultados hasta dentro de uno o dos ejercicios por el desfase existente entre pedidos y entregas.

El grupo que preside desde hace solo un mes Andrés Arizkorreta, que saltó desde la posición de consejero delegado para sustituir a José María Baztarrica (ahora presidente de honor), se adjudicó a finales de enero el mayor contrato de su historia en Europa, valorado en 740 millones de euros, para fabricar dos flotas de trenes en el Reino Unido. Esta misma semana añadía la adjudicación del suministro de tranvías en Canberra (Australia), y de varios contratos en Rusia por valor de 100 millones.

El contrato británico es importante por dos motivos: coloca a CAF en una posición muy buena para ampliar su presencia en ese país, un mercado que conoce a fondo porque en la década de los 90 suministró unidades para los ferrocarriles de Yorkshire Occidental y para la conexión entre Londres y el aeropuerto de Heathrow. El proyecto, además, puede ser la llave para que cuajen otras operaciones, como explica Vicente Martín, analista senior en el Banco Santander, en una nota a inversores: “Hay otras franquicias que están contratando nuevo material rodante y eso implica más oportunidades. Este acuerdo supone una transformación, porque le va a ayudar a mejorar de forma significativa los resultados en 2017 y 2018”. Martín considera infravalorada la cotización, que no respondería a las expectativas de una cartera de pedidos que ahora mismo supera ligeramente los 5.500 millones de euros. Y apunta otro dato: el operador con el que ha firmado CAF, Arriva UK, es filial de Deutsche Bahn, la principal empresa ferroviaria de Alemania y el mayor operador de trenes en el continente, lo que podría generar nuevas oportunidades.

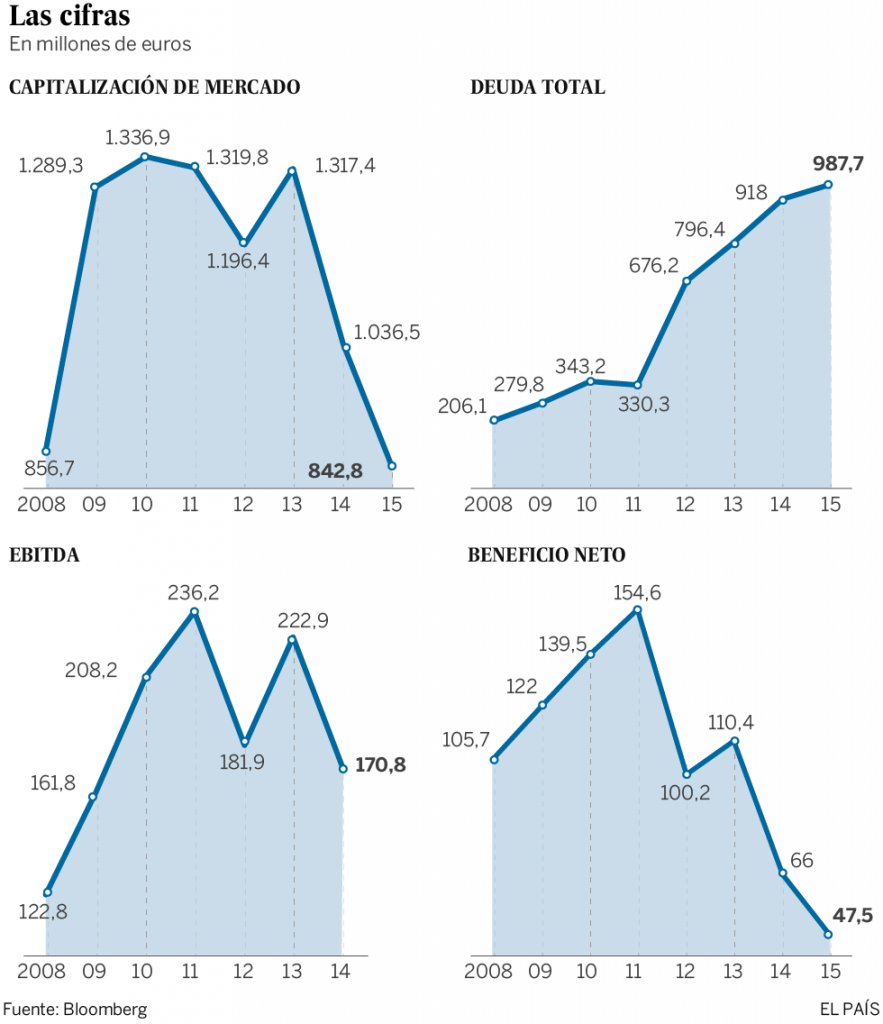

Este año CAF está a la espera de que se resuelvan a su favor concursos importantes: el de Renfe, una licitación de 2.642 millones para poner entre 2018 y 2025 un total de 30 nuevos trenes AVE en circulación y el del metro de Londres. También está en la carrera para la línea de alta velocidad que unirá en una primera fase las ciudades de Londres y Birmingham, uno de los mayores proyectos de infraestructuras previstos en Europa. En todos ellos la empresa ha sido preseleccionada. Sin embargo, los resultados de los nueve primeros meses de 2015, los últimos hasta que a finales de este mes se conozcan las cifras de su cierre de ejercicio, reflejan una caída de ventas del 11% (935 millones) por la menor actividad industrial. Sus márgenes han sufrido mucho desde que en 2011 consiguió el récord de 1.725 millones en ingresos, un 16% menos del cierre de 2014. La capitalización bursátil se ha desplomado en este periodo, de 1.319 millones a 842, al tiempo que la deuda ha crecido como la espuma, según datos de Bloomberg, desde los 330 millones a casi rozar los mil.

Fuentes sindicales confirman que esta travesía en el desierto ha sido muy dura, tanto para CAF como para sus filiales, como Trenasa, en Castejón (Navarra), que se hundió por la caída de pedidos. La plantilla, que hace un año se situaba en 8.206 personas, rondará ahora las 7.600: 600 contratos menos. La falta de trabajo hizo que la empresa, propiedad en un 26% de los trabajadores, presentase un ERE temporal para medio millar de empleados a mediados de 2015. Aunque desde el sindicato mayoritario representado en el comité de empresa, LAB, son optimistas para este ciclo que ahora se abre por los nuevos productos que está incorporando el fabricante a su catálogo. “Lo importante estos últimos años ha sido la diversificación, queremos por encima de todo que se prioricen los puestos de trabajo y que el centro de decisión se mantenga aquí”, señalan desde la plantilla. El comentario viene a propósito de la expansión del fabricante. En la última década CAF ha pasado de construir vagones, metros y tranvías a desarrollar una red de filiales dedicadas a la señalización, equipos de tracción, almacenamiento de energía, comunicaciones o mantenimiento. Tiene filiales en un buen puñado de países, desde Arabia Saudí a Argentina o Nueva Zelanda. Paralelamente ha trabajado en el negocio de las concesiones y otras fórmulas de colaboración con entidades públicas para vender, mantener y explotar líneas de trenes en varios puntos del mundo. Sus fábricas, aunque no están precisamente en lugares de bajo coste de mano de obra (tiene cinco en España y otras en Estados Unidos, Brasil, Francia y México), se han tenido que ir adaptando a la enorme presión ejercida por competidores tradicionales (Alston, Siemens, Bombardier) y nuevos actores asiáticos.

Apuesta tecnológica

Con un mercado nacional que representa el 18% de sus ingresos, no ha tenido más remedio que ajustarse el cinturón e impulsar un plan tecnológico interno para abarcar todo el perímetro del ferrocarril. Gracias a él han desarrollado trenes de alta velocidad (la plataforma Oaris, un modelo que circula a 350 kilómetros por hora con la última tecnología del segmento), o soluciones de seguridad dentro del Sistema Europeo de Gestión del tráfico (el ERTMS, un asistente a la frenada que, por ejemplo, hubiese evitado el accidente de Santiago de Compostela). Otra de sus líneas de trabajo está en la “acumulación de energía”: ahora el transporte está evolucionando para ser más eficiente, lo que hace que, por ejemplo, se empiecen a demandar tranvías sin catenaria.

La empresa ha puesto en circulación máquinas de este tipo, que se cargan en las paradas, en Zaragoza, Granada, Cuiabá (Brasil) y Kaohsiung (Taiwán). El último de los ejes de ese plan está en la vigilancia tecnológica, con proyectos para que CAF pueda asegurar su futuro como integrador y constructor de material ferroviario que antes subcontrataba. Es una apuesta a largo plazo que requiere una combinación de esfuerzos que podrían seguir penalizando a los accionistas. El beneficio a 30 de septiembre se desplomó un 26%, aunque ha mejorado el Ebitda en un 10%.

Sin comentarios

En abril del año pasado, la Fiscalía Anticorrupción de Rumania abrió una investigación a tres ejecutivos de Metrorex, el operador del metro de Bucarest, por las sospechas de que hubieran aceptado sobornos en una licitación ganada por CAF. Aquel episodio se cerró con la anulación de la adjudicación porque había indicios de que los directivos rumanos habían pasado información sobre otros competidores a cambio de dinero dando así una “ventaja indebida”, a la española.

La investigación sigue abierta, pero CAF no se ha pronunciado sobre este episodio ni sobre otra denuncia que también le salpicó en Brasil en 2013, cuando Siemens admitió irregularidades y denunció a sus cómplices por formar un cártel para acceder a contratos de trenes urbanos y metro en el Estado de São Paulo. La fiscalía exigió la disolución de nueve grupos y empresas, entre ellas CAF Brasil, la filial de Siemens y Alstom, y solicitaron la devolución a las arcas públicas de 238 millones de dólares.

ITURRIA:

http://economia.elpais.com/economia/2016/02/05/actualidad/1454670868_336829.html

LAB CAF LAB-CAF SAIL SINDIKALA

LAB CAF LAB-CAF SAIL SINDIKALA